发布日期: 2023-12-01 09:12:08 来源:开云手机app-试剂盒

原标题:【排行榜风云】伊普诺康(835852)--体外生化诊断试剂市场的追随者

安徽伊普诺康生物技术有限公司(以下简称伊普诺康)成立于2012年,定位于中低端体外诊断试剂领域,主要是做体外生化诊断试剂产品的研发、生产和销售,产品均为通用试剂,涵盖肝功能类、肾功能类、心肌标志物类、血脂类、糖代谢类、特种蛋白类、肿瘤类等七大类76个品种,核心产品为甘胆酸测定试剂盒、降钙素原测定试剂盒、特异性生长因子测定试剂盒;原材料来源于国外采购,销售采取经销模式,主要客户为各级综合医院、专科医院、社区卫生服务中心与检验机构等医疗卫生机构,营业收入主要来自于产品的出售的收益和医疗器械的销售或租赁收入。

公司于2016年2月5日在新三板挂牌,总股本2300万股,协议转让交易。截至2017年7月27日,总股本2863.34万股,流通股1650.54万股,均在新三板交易。

我国生化诊断市场快速地增长,4+X垄断竞争格局形成,未来“试剂+仪器”销售模式成趋势。发达国家诊断费用占整个医疗费用的20%-30%,而中国医疗费用中的诊断费用还不到10%,有巨大市场空间尚未开发。2009-2015 年,体外诊断试剂和体外诊断仪器两者复合增速均接近20%,预计2015 年国内体外诊断试剂市场为231 亿,体外诊断仪器市场为85 亿。若未来5年市场规模增速为15%,则2020年体外诊断试剂市场规模将达到464.62亿元,市场空间广阔。

目前,在一线城市三甲医院等高端市场,国外企业占据主导地位,占据50%的市场占有率,呈现“4+X”寡头垄断格局,其中,罗氏公司以 13.1%的市场占有率位列第一,后续依次为西门子、雅培、贝克曼库尔特、希森美康和迈瑞,但价格普遍比国内同种类型的产品高1-5倍,同时国外巨头纷纷采取“试剂+仪器”发展模式。国内市场中同类企业有400家,规模以上企业200多家,A股市场企业50多家,国内市场2/3的市场由大型品牌企业占据,国内企业销售模式近年来多借鉴“试剂+仪器”一体化模式,未来,“试剂+仪器”销售将成为主流。

公司主营开放试剂,产品同质化严重,竞争非常激烈。企业主要进行生化体外诊断试剂销售,仪器来源于外购,相比于国内诸多上市公司“仪器+试剂”封闭试剂,公司开放试剂销售模式空间受压缩,难以成长,并且公司所在行业进入壁垒低,产品同质化严重,竞争激烈。

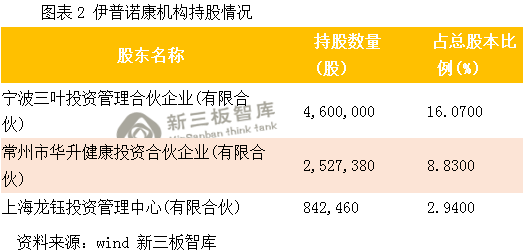

在公司前十大股东中,机构投资的人有3家,宁波三叶投资管理合伙企业(有限合伙),持股460万股,占比16.07%,常州市华升健康投资合伙企业(有限合伙),持股252.74万股,占比8.83%,上海龙钰投资管理中心(有限合伙),持股84.246万股,占比2.94%,其中,宁波三叶投资管理合伙企业(有限合伙)连续坚持,由原来持股20%减持到16.07%。

达安基因(002230)国内分子体外诊断试剂领头企业,专注于分子诊断产品的研发生产和销售,生化体外诊断是公司主要营业业务之一,2016年公司营收72908.28万元。

九强生物(300406)专注于生化诊断试剂的研发、生产和销售,基本的产品包括体外诊断试剂和体外检验测试仪器,2016年营收55818.51万元。

美康生物(300439)专注于体外生化诊断试剂、体外生化诊断仪器及第三方医学诊断服务,2017年一季度,公司营收31735.55万元,同比增长84.61%,净利润4233.98万元,同比增长13.54%。

伊普诺康主要经营业务收入主要来自于生化体外诊断试剂和诊断仪器的出售的收益,2016年公司营收8372.44万元,同比增长167.32%,归母净利润1733.31万元,同比增长401.59%,营收和净利润增长的原因为市场开拓增加新客户;公司应收账款逐年增加,回款慢,应收账款金额的增加将导致公司应收账款周转率下降,企业存在因应收账款大幅度的增加而影响企业、带来运用资金压力的风险。

应收账款坏账风险。公司2014-2016年应收账款净额分别为286.46 万元,1,276.01 万元,3,135.33 万元,应收账款持续增加,公司销售采取“诊断试剂+诊断仪器”联动销售模式,仪器以免费或者分期付款销售的形式提供给经销商或者终端客户 客户主要位于中低端市场,抵御风险能力差,如果占有诊断仪器的经销商或者终端客户出现经营困难,可能导致仪器难以收回,同时,随着业务的持续增长,公司应收账款金额可能会进一步增加。应收账款金额的增加将导致公司应收账款周转率下降,公司存在因应收账款大幅增加而影响公司、带来营运金钱上的压力的风险,同时还存在应收账款发生坏账而影响公司损益的财务风险。

体外诊断市场未来市场空间广阔,目前包括三甲医院在内的中高端市场国外巨头处于主导地位,国内公司数众多,竞争非常激烈,具有“试剂+仪器”封闭试剂的上市公司脱颖而出。行业竞争的重点是产品+销售渠道,在产品方面公司主营开放式试剂,比之封闭试剂空间小,难以成长,加之开放试剂市场产品同质化严重,竞争非常激烈,公司的市场空间和产品竞争均不占优势;在渠道方面,公司主要客户集中度高,84%的客户集中在华东地区,区域性销售,销售渠道优势不明显。综合看来,公司竞争优势不足,未来成长困难。