发布日期: 2023-11-25 02:22:17 来源:开云手机app-试剂盒

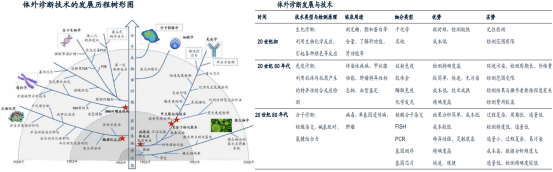

根据检测原理的不同,目前体外诊断产业大致上可以分为生化诊断、免疫诊断和分子诊断三类。

免疫诊断技术从20世纪60年代发展,早期的放射免疫法诊断精确度较高,但存在放射污染,试剂有效期短的缺陷,随后70年代发展出酶联免疫诊断,其检测成本较低,但干扰因素较多,重复性较差,80年代荧光免疫分析出现,该检测技术存在检验测试干扰的缺陷,90年代后逐步开发出化学发光免疫诊断方法,与其余方式相比,检验精确度更高,重复性好,成为目前主流的免疫诊断方式。

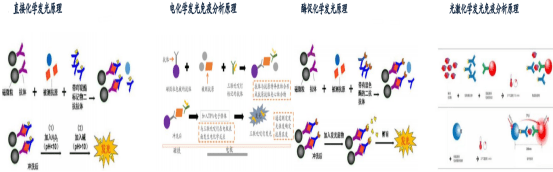

根据标记物和发光原理的不同,化学发光免疫分析主要可大致分为:酶促化学发光、直接化学发光、电化学发光和活性氧途径均相化学发光(光激化学发光)。

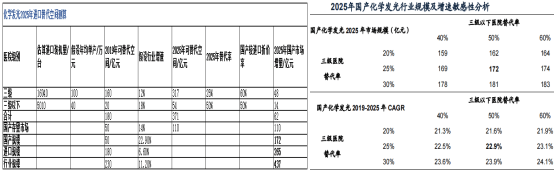

化学发光的主要市场在医院端,以下只考虑医院端的市场空间。由于我们国家医疗资源集中度高,三级医院在诊治患者数量、仪器装机数量和试剂使用量上与低等级医院存在很明显差异,同时考虑到进口替代是国产发光市场规模增长的重要推动力,所以分三级医院和三级以下医院分别估算进口与国产的市场规模;再假设替代率和折价率得到2025年国产化学发光的市场规模,并对替代率做敏感性分析。

根据2019年国产存量市场50亿元的规模和14%的行业增速,2025年国产存量市场规模为110亿元;再结合进口替代的市场规模,最终预测2025年我国医院端化学发光市场规模达到437亿元,其中国产品牌占据172亿市场,2019至2025年CAGR为22.9%。

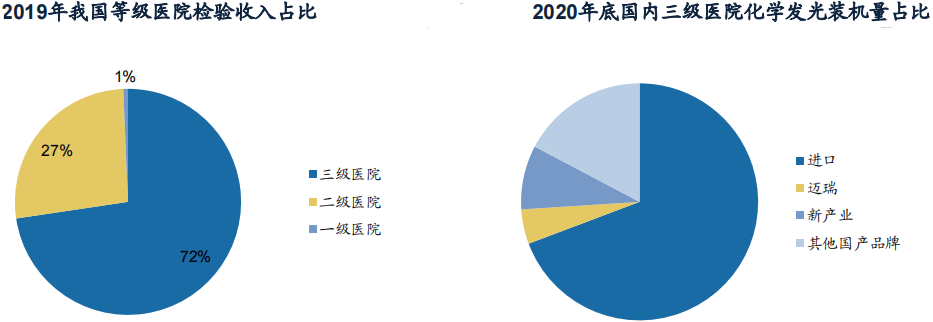

目前在国内的绝大部分三级医院的检验科中,主力机型基本是外资品牌,配备多台外资仪器以及流水线,近两年头部国产品牌仪器实现头部三甲医院装机突破,但一般不超过2台;主流检验测试的项目几乎全部使用外资品牌,主流常规检验测试项目主要包括肿瘤标志物、传染病、甲功和激素四大类的常用检测指标以及少部分其他常用指标,合计约占所有检验测试的项目的八成左右。外资品牌在常规检验测试的项目的垄断权或者优先使用权确保了超高的试剂使用量,所以外资化学发光仪器有着超百万的年单产,远高于国产品牌。国产厂家在三甲医院主要承担外资品牌的补充角色,一方面协助缓解繁重检测压力,另一方面依靠特色项目获得一定量的产出。

结合2019年卫生统计年鉴数据来看,我国三级医院检验收入占全部医院的70%左右;结合2019年我国三级医院化学发光装机数量来看,外资品牌占比也在70%左右;在三级医院的检测量分配上,常规检验测试项目收入约占所有检验测试的项目的七成至八成左右。这三个层面的“三七开”是国产品牌目前市占率远小于外资的直接原因。

国产品牌现阶段未能获得三级医院检验科的常规主流检测项目,也是目前国产发光仪器平均单产无法突破40万/年的核心原因,国产品牌仪器单产已达阶段性瓶颈,不改变终端装机结构与试剂使用量的情况下很难取得较大突破。

国产品牌近年来发展迅速,仪器性能提升明显,例如X8、CL6000i等最新国产仪器在顶级三甲医院也陆续实现装机,仪器性能获得临床较高认可,未来三年装机有望加速。由于外资产品具备更高的仪器与试剂的匹配度和稳定性,能够更好地规避临床风险,医院级别越高对检验能力与精度要求更高,也更愿意且具备资金实力支付产品溢价,加之外资长年积累的品牌信赖度,所以短时间内三甲医院主流检测项目使用外资品牌的局面不会被打破,国产通过特色项目获得产出,同时在自身优势项目上不断开拓,逐步替代。

对于三乙、二甲医院,其技术偏好与价格偏好相当,关注检验质量和性价比,国产性价比优势突出;国产仪器性能提升迅速,加上政策鼓励,国产品牌在三乙、二甲的渗透有望提速。近两年随着分级诊疗下沉与医院自身建设的推进,三乙、二甲医院的样本数量增加,许多医院都在积极采购化学发光仪器,是国产企业的理想目标客户。预期未来随着诊断下沉和医联体的发展,样本量会有新的增长,渠道能力强的公司,将率先抢占空白市场。

公司具备高端仪器制造、试剂菜单开发,原材料自产和终端响应服务能力,目前装机量国产第一;同时海外市场布局先发优势明显;员工激励充分,构筑强大护城河,有望成为具备国际竞争力的国产化学发光领军企业。

公司具有自主研发技术平台,可针对化学发光免疫分析项目研发生产不同类型的磁球。同时实验室配备磁球制备与分析仪器,对于磁性微球的粒径、铁含量、羧基含量、非特异性吸附等进行控制。在粒径控制方面,可以生产从几百微米到几十纳米的粒径均一的磁球,对于同一批磁球,其粒径差别可以控制在0.5微米之内。在铁含量要求方面,可以生产20%~60%铁含量的磁性微球,并可以根据不同项目对于灵敏度以及磁响应度的要求进行生产。在磁性微球非特异性吸附要求方面,公司自产磁性微球非特异性吸附很低。

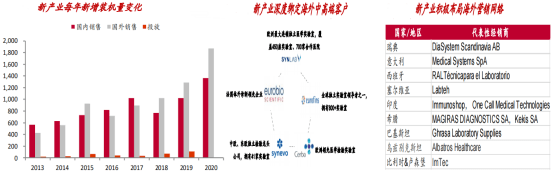

公司在海外拥有经销商220余家,营销网络遍及全球145个国家及地区,在全球体外诊断领域积累了深厚的市场资源,全球化渠道布局使得公司总装机量处于国内领先位置,截至2020年公司海外装机总量超过7,900台,在国产品牌中位居行业领先水平,并且仍以每年国内外超过2000台的装机速度快速占领终端。 随着公司“重点突破、以点带面”战略布局的落地,公司的营销水平和营销效率有望得到进一步提升。

2020年,公司海外业务增幅明显,达到140.16%,主要得益于IgM、IgG等新冠检测试剂业务带动整体检测业务增长。随着全球疫情阶段性爆发,未来新冠检测业务还将持续为公司增添新的利润贡献。另一方面,公司产品也在新冠疫情的考验下获得海外市场认可,品牌知名度不断提升,中大型医疗终端客户快速突破。未来随着中高端客户基础的不断夯实,新冠检测产品有望继续带动海外市场的全面开拓。

2020年公司国内外销售额分别为13.72亿元和8.23亿元,相比于2014年增长了超过4倍,主要是受益于公司化学发光设备装机量的快速提升。2020年公司上半年受疫情影响严重,国内业务增速有所下滑;海外业务在新冠抗体检测试剂等相关产品的销售带动下,全年实现收入同比增长超过140%;随着公司海外市场渠道的逐渐成熟,公司海外业务有望实现稳健增长。

截至2020年公司单产情况,国内化学发光单产约14 万/台/年,受疫情影响较往年有所下滑,未来随着常规诊断业务的恢复和X系列高端机型持续放量,国内单产有望提升至20万/台/年以上;海外市场得益于新冠检测的旺盛需求,20年单产大幅提升,达到9万/台/年,预计未来随着海外常规检验测试业务量的稳健提升,海外发光机单产水平也将回归常态化增长;结合公司海内外装机情况,预计2021-2023年公司收入有望保持30%左右的增长。